Der Hinweis auf Eingangsrechnungen, dass ein Übergang der Steuerschuld (Reverse Charge) erfolgt, ist heute ein häufig anzutreffender Geschäftsvorfall. In diesem Blogeintrag möchte ich Ihnen erläutern, wie Sie diese Eingangsrechnungen verbuchen können und welche Konten und Steuereinstellungen Sie dafür in der Sage 100 vornehmen müssen. Die Einstellungen werden anhand des Demomandanten Österreich erläutert.

Beachten Sie, dass es sich hier um eine Beschreibung des Prozesses handelt und nicht um eine steuerliche Einschätzung. Sprechen Sie die genaue Verfahrensweise immer mit Ihrer steuerlichen Vertretung ab.

Geschäftsvorfall

Sie erhalten eine Rechnung von einem Lieferanten, auf dem der Vermerk des Übergangs der Steuerschuld (auch Reverse Charge bezeichnet) auf den Empfänger vermerkt ist. Sie wollen diese Rechnung buchen und richtig auf der Umsatzsteuervoranmeldung ausweisen.

Einstellungen in der Sage 100

Sie benötigen für die korrekte Verbuchung des Geschäftsvorfalles folgende Erweiterungen in den Daten der Sage 100:

- Neue Besteuerungsart

- Steuersätze

- Sachkonto für den Einkauf

- Sachkonto Vorsteuer

- Sachkonto Umsatzsteuer

- Zuordnung der Festkonten

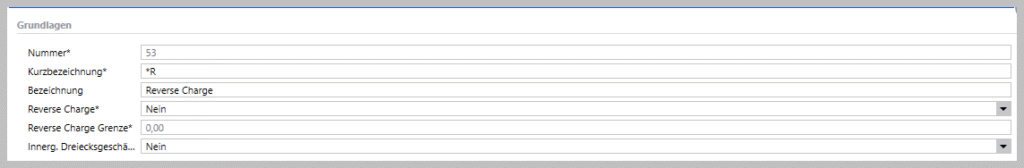

Anlage eines Steuergebietes

Im Programmpunkt Grundlagen -> Umsatzsteuer -> Besteuerungsart legen Sie eine neue Besteuerungsart an:

Dieses Steuergebiet können Sie den Lieferanten zuordnen.

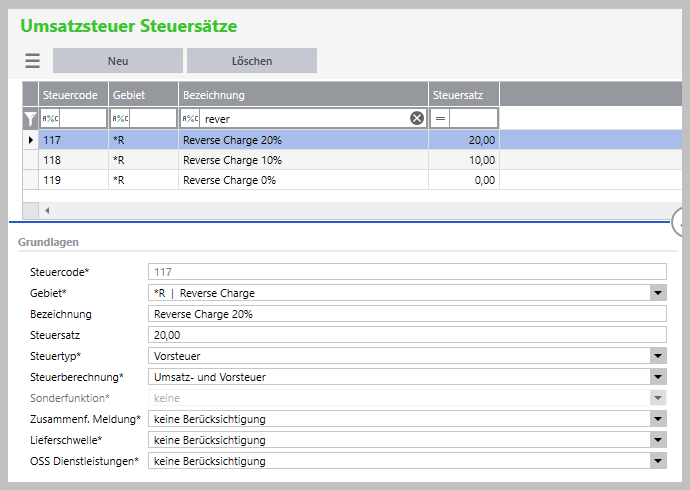

Anlage von Steuersätzen

Die Steuersätze werden im Menüpunkt Grundlagen -> Umsatzsteuer -> Steuersätze hinterlegt.

Da es einen Übergang der Steuerschuld in allen Bereichen der Mehrwertsteuer geben kann, sollten Sie für jeden benötigten Steuersatz einen Eintrag hinterlegen:

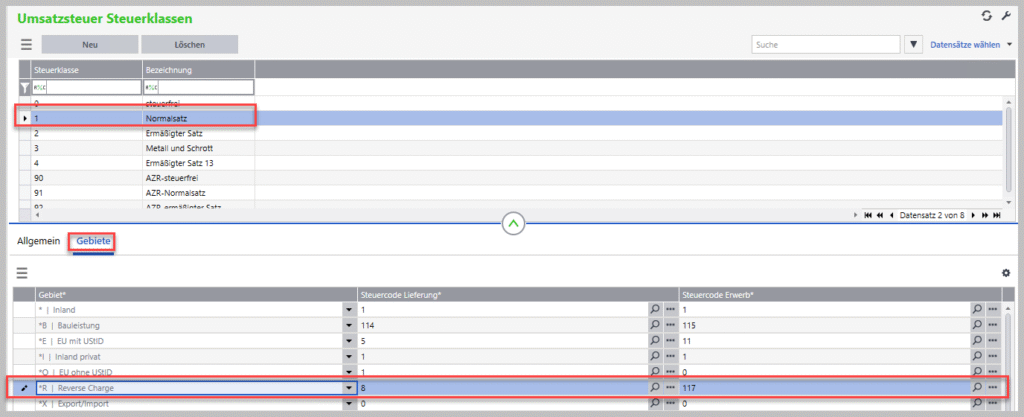

Zuordnung der Steuersätze zu den Umsatzsteuerklassen

Die neu angelegten Steuersätze müssen den Steuerklassen zugeordnet werden. Diese Zuordnung erfolgt im Menüpunkt Grundlagen -> Umsatzsteuer -> Steuerklassen im Register Gebiete:

Wählen Sie im Bereich Gebiet *R Reverse Charge aus und hinterlegen im Bereich Einkauf den Steuercode 117 (Beispiel für 20%). Für die anderen benötigten Steuerklassen sind diese Einstellungen auch vorzunehmen.

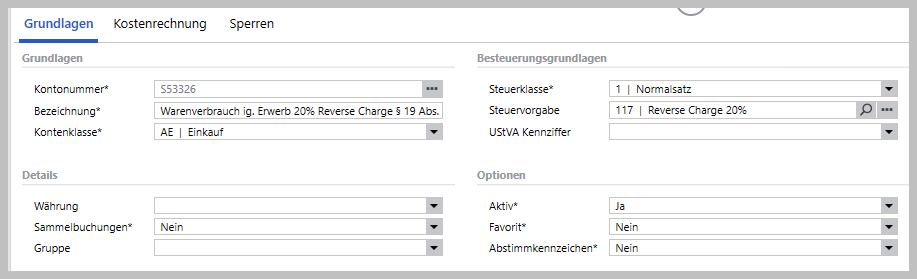

Anlage von Sachkonten

Sie benötigen für die korrekte Verbuchung mindestens folgende Konten:

- Einkaufskonto

- Vorsteuerkonto mit Verweis auf die Umsatzsteuervoranmeldung

- Umsatzsteuerkonto mit Verweis auf die Umsatzsteuervoranmeldung

Wenn Sie eine Trennung nach Steuersatz vornehmen möchten, dann sind entsprechende Konten anzulegen.

Beispiel Warenverbrauchskonto:

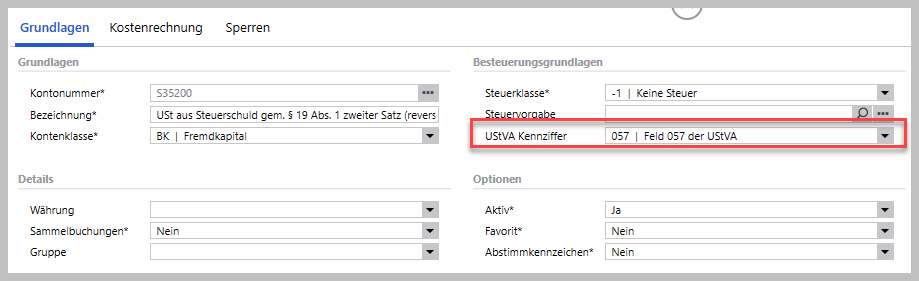

Beispiel Umsatzsteuerkonto mit UStVA Kennziffer

Hinweis: Wenn sich der Übergang der Steuerschuld auf Schrott u. Abfallprodukte, Videospielkonsolen, Laptops und Tablets… beziehen dann wählen Sie die UStVA Kennziffer 032

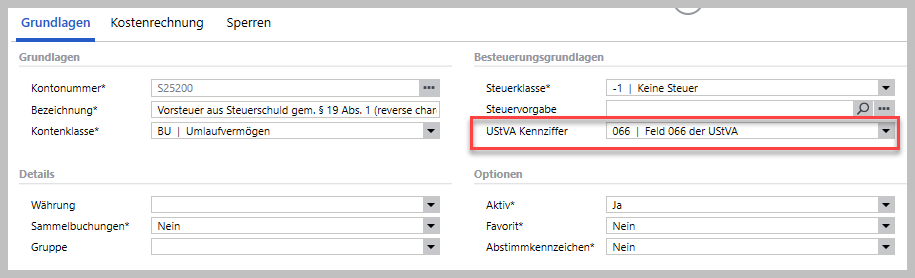

Beispiel Vorsteuerkonto mit UStVA Kennziffer

Hinweis: Wenn sich der Übergang der Steuerschuld auf Schrott u. Abfallprodukte, Videospielkonsolen, Laptops und Tablets… beziehen dann wählen Sie die UStVA Kennziffer 089

Zuordnung der Festkonten

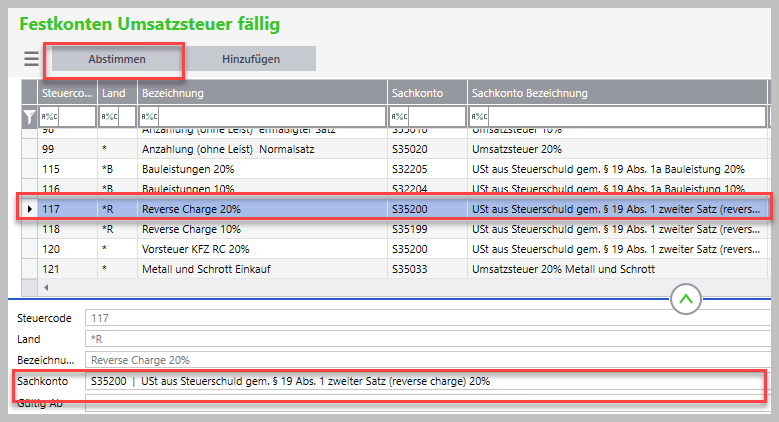

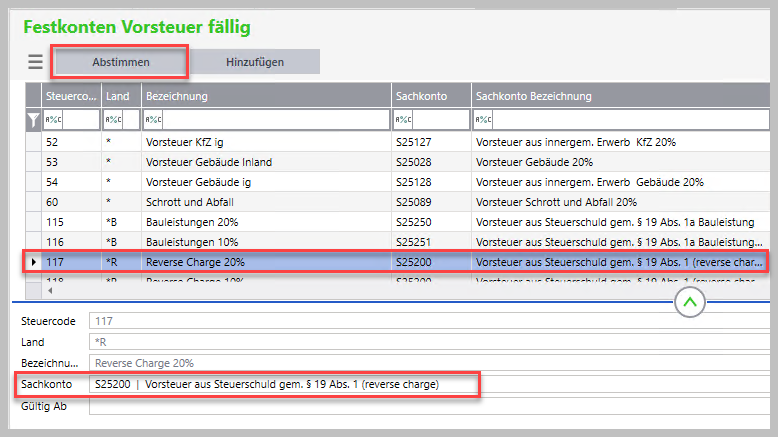

Für die automatische Verbuchung der Vor- und Umsatzsteuer sind die Festkonten zu hinterlegen.

Grundlagen -> Festkonten Umsatzsteuer -> Umsatzsteuer fällig

Hinweis. Wenn der Steuercode nicht in der Aufstellung ist, so fügen Sie diesen über den Button Abstimmen hinzu. Sie müssen diese Zuordnung je Steuercode vornehmen.

Grundlagen -> Festkonten Vorsteuer-> Vorsteuer fällig

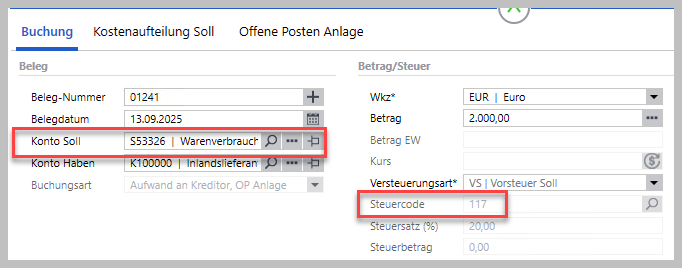

Buchen einer Eingangsrechnung mit Reverse Charge

Mit der Eingabe des Buchungssatzes wird durch das Soll-Konto der Steuercode vorbelegt und kann in der Buchung nicht verändert werden. Der Steuerbetrag ist dadurch 0,00.

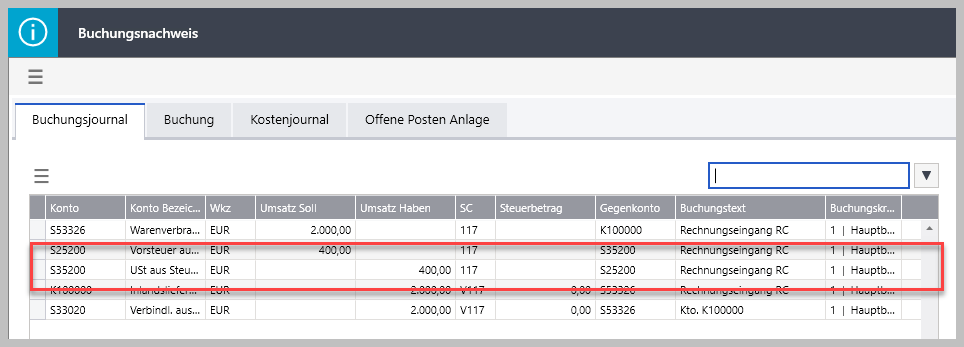

Im Buchungsnachweis ist ersichtlich, dass die Vor- und Umsatzsteuer automatisch auf die hinterlegten Festkonten gebucht wird.

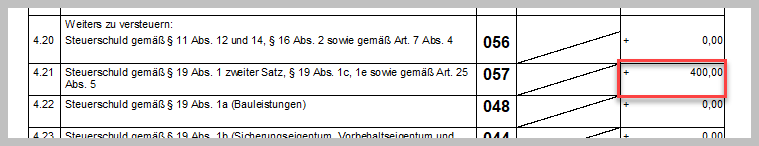

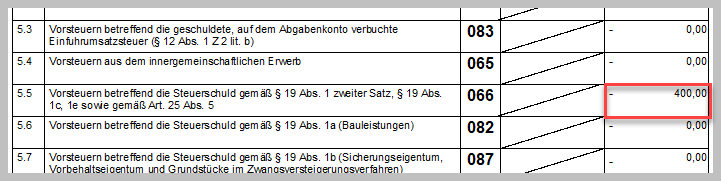

Durch die Hinterlegung der UStVA-Kennziffern wird der Steuerbetrag auf der Umsatzsteuervoranmeldung auf den entsprechenden Positionen angezeigt:

Könnt Ihr auch einen Block zu Ausgangsrechnungen mit Reverse Charge in Österreich erstellen! Das wäre super!

sehr geehrter Herr Lange !

Herzlichichen Dank für Ihre pormpte Rückantwort und Ihre pefekte Hilfe.

Es ist alles sehr übersichtlich dargestellt, sodass es für uns relativ einfach war

dieses Reserve Chareg Konto anzulegen.

Nocheinmal recht herzlichen Dank dafür, ja so stellen wir uns Lieferanten vor.

Helmut Karl

Fercher Gabriele

Büromaschinen karl e.U.

9800 Spittal / drau