Mit dem 31.12.2020 ist die Übergangszeit des Austritts von Großbritannien aus der Europäischen Union beendet und das heißt, auch in der Sage 100 diese Auswirkungen einmal genauer zu betrachten. Viele Anwender denken natürlich in erster Linie an die steuerlichen Konsequenzen des BREXIT, doch nicht nur diese sollte man in Augenschein nehmen. In diesem Blogbeitrag möchte ich einige Anforderungen aufzeigen, die Sie als Anwender der Sage 100 vornehmen müssen, wenn Sie mit Großbritannien Geschäfte machen. Sprechen Sie diesbezüglich auch mit Ihrem Steuerberater und dem Zoll, denn hier sind umfangreiche Dokumentationen notwendig.

Großbritannien und Nordirland

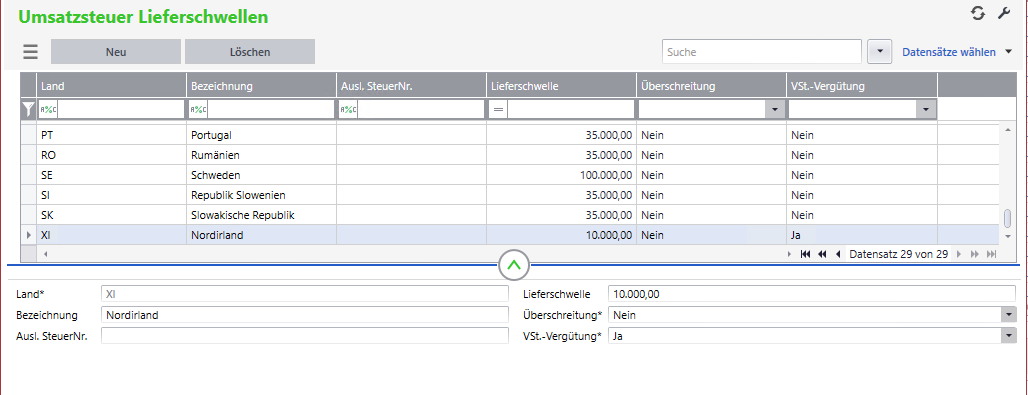

Nordirland ist ein Teil von Großbritannien und ist somit auch aus der Europäischen Union ausgetreten. Durch die Geschichte dieses Landesteils wurden in allen Abkommen (zwischen der britischen Regierung und der EU) Sondervereinbarungen getroffen. Auf der einen Seite gehört Nordirland zollrechtlich dem Gebiet von Großbritannien an und andererseits auch dem Europäischem Binnenmarkt. Unternehmen aus Nordirland haben eine UStID-Nr. die es ermöglicht, weiterhin Geschäfte zu machen, wie mit Unternehmen aus dem übrigen Binnenmarkt. Das Länderkürzel für Nordirland ist XI und wurde mit dem Update der Sage 100 in die Lieferschwellen der Sage 100 eingefügt.

Diese UStID-Nr. können wie alle anderen Nummern der europäischen Kunden und Lieferanten über das Bundeszentralamt für Steuern (DE) oder FinanzOnline (AT) geprüft werden.

Ändern Sie die UStID-Nr. für Kunden und Lieferanten aus Nordirland in den Stammdaten, da die bisherigen GB-Nummern keine Gültigkeit mehr haben. Belege der Warenwirtschaft müssen auch entsprechend geändert werden, wenn diese nach dem 1.1.2021 erstellt werden.

Für Kunden/Lieferanten aus Nordirland ändern sich damit keine weiteren Einstellungen in der Software.

Nordirland wird als Mitglied des EU-Binnenmarktes behandelt d.h.

- weiterhin innergemeinschaftliche Lieferungen und Leistungen

- weiterhin innergemeinschaftlicher Erwerb

- Prüfung der UID-Nummer erforderlich

- keine Zolldokumente

- keine EORI-Nr. im Handel notwendig

Die nachfolgenden Informationen zu Umstellungen beziehen sich nicht auf Unternehmen in Nordirland. Sprechen Sie hier ggf. mit Ihrer steuerlichen Vertretung die konkreten Maßnahmen mit diesem Unternehmen ab.

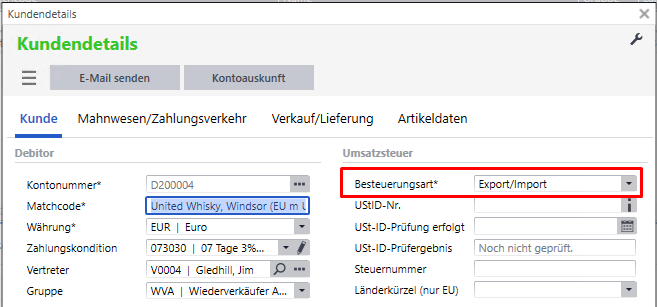

Besteuerungsart von Firmen aus Großbritannien

Unternehmen aus GB gehörten trotz Brexit bis zum 31.12.2020 dem EU-Binnenmarkt an und wurden auch so in der Sage 100 angelegt. Im Feld Besteuerungsart wurden diese Firmen mit EU mit UStID bzw. EU ohne UStID angelegt. Diese Firmen müssen nun auf Export/Import umgestellt werden und haben damit den Status eines Drittstaates (wie z.B. USA oder China).

Diese Änderung können Sie jederzeit vornehmen. Beachten Sie dabei, dass auch vorhandene Belege der Warenwirtschaft entsprechend umgestellt werden müssen, damit die steuerliche Behandlung richtig vorgenommen wird.

Umsatzsteuer Identifikationsnummern und Länderkürzel

Die bisherigen UStID-Nr. mit dem Kürzel GB verlieren Ihre Gültigkeit. Daher sind diese aus der Sage 100 zu entfernen. Eine Prüfung dieser Nummern ist nicht mehr möglich. Entfernen Sie auch das Länderkürzel aus den Daten der Kunden und Lieferanten. Belege der Warenwirtschaft, die bis zum 31.12.2020 erstellt wurden, werden aber noch mit den steuerlichen Gegebenheiten des europäischen Binnenmarktes erstellt.

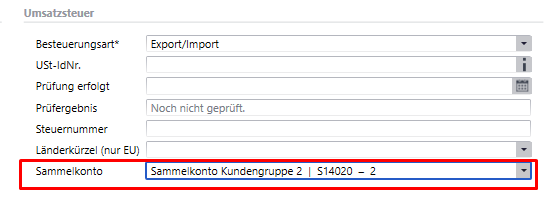

Sammelkonten Rechnungswesen

Wenn in Ihrer Buchhaltung eine Trennung der Kunden- bzw. Lieferantenumsätze z.B. nach Inland, EU und Ausland erfolgt, so ist auch hier eine Änderung notwendig. Die Zuordnung des Sammelkontos zu einem Kunden bzw. Lieferanten kann jedoch nicht mehr geändert werden, wenn Sie diese bereits in einem Warenwirtschaftsbeleg oder in einer Buchung verwendet haben. Hier müssen Sie eine neue Kunden- bzw. Lieferantennummer zur Adresse erstellen.

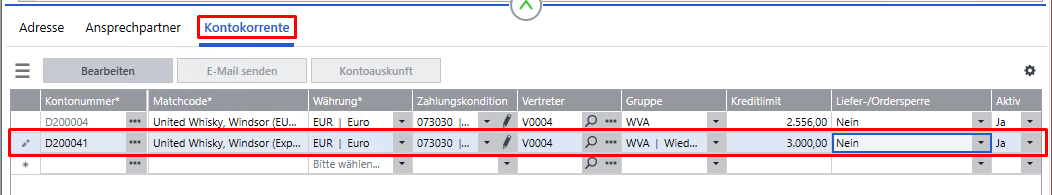

Nutzen Sie für die Anlage einer neuen zusätzlichen Kunden- oder Lieferantennummer die Möglichkeiten der Adressenstammdaten.

Fügen Sie im Bereich der Kontokorrentdaten eine neue Nummer hinzu:

Mit dieser zusätzlichen Nummer zur gleichen Adresse können Sie weiterhin alle Offenen Posten (auch die ausgeglichenen OPs) sehen, da diese zur Adresse gespeichert werden.

Beachten Sie, dass diese Änderung nur notwendig ist, wenn Sie eine Trennung der Sammelkonten nach Gebieten vornehmen. Die Änderung ist nur für das interne Rechnungswesen notwendig.

Versandbedingungen anpassen

In der Warenwirtschaft sollten Sie auch die Versandbedingungen zu den Kunden und Lieferanten nach den Incoterms-Vorgaben anpassen. Auch wenn der weitgehende Handel mit Großbritannien ohne die Erhebung von Zöllen verläuft, sind die Zollformalitäten trotzdem notwendig. Klären Sie daher die Verantwortlichkeiten für Ihre Geschäfte über die Incoterms.

Brexit und SEPA Zahlungsverkehr

Großbritannien bleibt weiterhin SEPA-Mitgliedsstaat. Hier ergeben sich keine Änderungen durch den Brexit. Sie können weiterhin SEPA-Zahlungen und SEPA Lastschriften durchführen.

Links zum Thema Post-Brexit

In der Recherche über die Notwendigkeiten im Handel mit Großbritannien habe ich folgende Links als sehr informativ empfunden. Sicher finden Sie hier noch den einen oder anderen Tipp über die Anforderungen zum Handel mit Unternehmen aus Großbritannien: